Impost sobre el Valor Afegit

1986/06/01 Jauregi, Mariaje - Elhuyar Fundazioa Iturria: Elhuyar aldizkaria

Aquesta reforma fiscal ha suposat la desaparició d'un conjunt d'impostos i taxes. Entre altres, els següents impostos: Impost General sobre el Trànsit d'Empreses (IMD), Imposat de Luxe, Impost sobre Begudes Refrescants, Impost sobre l'Ús del Telèfon i Impost de Compensació de Càrregues Internes. D'altra banda, a partir d'ara hi haurà productes que fins ara no pagaven impostos, com a articles primaris, llibres, revistes, periòdics, cooperatives, habitatges protegits, etc...

Motius de la reforma fiscal

D'acord amb el Tractat de Roma, tots els Estats membres de l'EEE estan obligats a aplicar un impost pel valor afegit en totes les fases del procediment productiu.

La Comissió de Finances i Tributs de l'EVE, creada en 1986, sota la presidència de Fritz Neumark, després d'analitzar les diferències fiscals existents entre els Estats membres, va presentar un informe. Aquest informe assenyalava la necessitat d'eliminar els impostos multicuerpos acumulatius sobre les vendes, preveient en el seu lloc la introducció en el sistema tributari de l'Impost sobre el Valor Afegit. Des de llavors, és un tribut a aplicar en tots els Estats de la Comunitat, amb l'objectiu de garantir la lliure circulació de béns i serveis entre tots els Estats de la CEE.

No obstant això, no és un tribut exclusiu de la CEE. També està vigent en països com Suècia, Àustria, Noruega, l'Argentina, Bolívia, el Brasil, Mèxic, el Perú, Israel, el Senegal, el Marroc, etc.

A més de no impedir la lliure concurrència entre els Estats membres, existeix un altre motiu per a l'aplicació d'aquest impost. De nou, l'EVE, a l'empara del Tractat de Roma, té un pressupost per al seu funcionament, i la font financera més important d'aquest pressupost és un percentatge de la recaptació dels Estats per IVA. Es tracta, per tant, d'assegurar un sistema que garanteixi el capítol d'ingressos del pressupost europeu.

L'aportació inicial de cada Estat no podia superar l'1% de la recaptació per aquest impost. El límit màxim de la taxa era de l'1%, sent el límit respectat en anys anteriors. En 1979 la quota va ser del 0,78%, en 1981 del 0,89% i en 1983 del 0,99%. Però aquest últim any, concretament en 1983, amb aquesta quantitat no es cobrien les despeses i es va començar a esmentar la necessitat de revisar aquest 1%. En conseqüència, el dèficit del Pressupost en 1984 va elevar la quota al 1,4%. Per tant, l'IVA té una importància cabdal en l'estructura pressupostària de la CE i, sens dubte, el pes de l'IVA en les finances de l'Associació va en augment.

Fins aquí serien la raó internacional de la reforma fiscal, però també s'esmenten altres raons a nivell estatal:

- Mentre que ETZO fomentava la concentració vertical de les empreses, l'IVA, tal com s'exigeix en tots els processos de producció i distribució de béns, com més gran sigui el nombre de fases existents en el circuit de producció i distribució, major serà la càrrega fiscal.Ser un estímul per a la inversió. A diferència del que era fins ara, es pot deduir la càrrega tributària suportada en l'adquisició dels béns d'inversió. Aquest increment en la recaptació es deu, d'una banda, al fet que alguns dels productes que fins ara no pagaven seran gravats, per un altre, a l'augment de les taxes per a la majoria dels productes i, finalment, a la necessitat d'establir controls estrictes per a fer front a l'estafa. No obstant això, no estaria mal recordar alguna cosa sobre aquest punt: si es vol ampliar la recaptació, hi ha un altre impost: l'impost sobre el patrimoni, que grava els capitals no productius: D'altra banda, sembla que aquest increment recaptatori es destinaria a finançar la seguretat social; la reducció de la quota empresarial es compensaria per aquest impost. Aquesta última es relaciona amb el motiu del punt tercer. Amb la reducció de la quota empresarial per seguretat social es redueix el cost de personal i es converteix en un factor important per al foment de l'ocupació. (Creure després de veure-ho).

Operativa

L'IVA és l'impost general sobre el consum que s'exigeix per qualsevol activitat empresarial, és a dir, per la venda de béns o la prestació de serveis. Per tant, la qual cosa cal pagar en la compra i l'impost que es cobra en la venda.

Qualsevol empresa, professional o artista, en la prestació d'un servei o en el lliurament de béns, està obligada per llei a passar factura. En aquesta factura haurà de constar el que s'abona al venedor més l'IVA corresponent, igual que ocorria amb el TUC. El mateix ocorrerà quan el client emeti la factura, que haurà de diferenciar l'import de la mateixa de l'IVA corresponent.

Cada trimestre haurà de repartir l'IVA de les factures en dues piles. En una part el pagament als proveïdors (i en les importacions el pagament en duana) i en l'altra el pagament dels clients. Si la diferència entre el rebut i el pagat fora positiva, aquesta quantitat seria la que hauríem d'ingressar en Hisenda, no hem de guardar les factures, no tenim més remei que pagar el silenci. No obstant això, procura que no et peguin, amb l'excusa que estan aprofitant la situació de pujada de preus.

Els comerciants, industrials, professionals i artistes en general no han de posar pessetes des del seu mòbil per a pagar l'IVA. La seva funció és cobrar als seus clients i d'aquesta manera, recuperen el que han pagat en fer les seves compres. Hisenda i consum. Per contra, si fos negatiu es tractaria d'un crèdit amb Hisenda i s'haurà de tenir en compte en el mes següent. Si en el trimestre següent tornés a sortir la diferència negativa, el faria en el trimestre següent, i si al final de l'any tingués una diferència al seu favor, podria demanar a Hisenda la devolució dels diners.

Això sí! per a acreditar aquests cobraments i pagaments és absolutament necessari guardar totes les factures. Bé, almenys les empreses sí, perquè són simples intermediaris entre els consumidors.

Es tracta d'un tribut de caràcter general, amb dos vessants: d'una banda, grava totes les operacions professionals o empresarials realitzades en l'Estat espanyol (incloses les importacions), independentment del sector econòmic (producció, comerç i serveis), i per un altre, s'aplica en totes les fases dels processos de producció i distribució de béns i serveis.

Amb l'IVA, tots els que fins ara pagaven per decúbit i luxe, i a més ho pagaran els comerciants minoristes i tots els professionals.

Problemes IVA

Els problemes que planteja l'aplicació d'aquest impost i, per tant, els que han de tenir-se en compte serien, entre altres, els preus, la crisi i l'estafa.

Els preus tendeixen a incrementar-se a l'entrada en vigor d'aquest impost. Els empresaris veuen tipus més alts en les factures dels proveïdors, i sense tenir en compte que les quotes suportades són deduïbles i, igual que amb el TUB, prenent com a cost fiscal, apliquen increments injustificables als seus productes.

Sense fer cas a la referència de les funcions de preu i cost, s'aprofiten de l'excusa de tipus més alts per a augmentar els preus sense motius econòmics.

Alguns productes que anteriorment estaven exempts, ara han de pagar l'IVA i aquesta nova càrrega fiscal fa pujar els preus d'aquests nous productes, la qual cosa redueix la capacitat adquisitiva dels treballadors, exigint per motius purament lògics una pujada salarial, i aquest increment de cost, un increment de preu.

Quant als preus, ja hem sentit moltes vegades que pujaran amb l'establiment d'IVA. Encara que conèixer l'increment que sofrirà l'índex de preus al consum sigui un joc d'invenció, es pot endevinar dient que això ocorrerà. El Govern i el Fons Monetari Internacional han afirmat, per tant, que per l'aplicació d'aquest impost aquest índex no hauria de créixer, però, per si de cas, el Govern ha estimat en les seves previsions que l'increment que es produirà per aquest motiu se situarà entre el 1'5-2%. D'altra banda, l'increment de preus de l'últim mes de gener ha estat del 3%. Seguint aquest camí, penseu en com s'incrementarà el nivell d'inflació d'enguany.

La pujada de preus corrobora els fets ocorreguts en altres Estats de l'EEE. De fet, Itàlia, Dinamarca, Gran Bretanya, etc. Els consumidors finals van sofrir unes pujades de preus espectaculars quan es va establir aquest impost.

En aquest sentit cal destacar el cas en el qual a la fi dels anys 70 es va esmentar la taxa que afectaria el cost de la carn en l'Estat espanyol. Aquesta taxa no va anar finalment aplicada, però la sospita va fer que els preus augmentessin i després no disminuïssin.

Quant a la crisi, es pot dir que si pugen els preus, la demanda disminueix, per la qual cosa la producció i la inversió tendiran a aquesta.

Cal assenyalar, d'altra banda, que aquest impost afavoreix la capitalització empresarial enfront de l'ús de mà d'obra, ja que l'impost suportat en l'adquisició de béns d'equip pot ser deduït íntegrament.

Finalment, i atès que la implantació de l'IVA suposa un risc d'estafa, per a evitar que la caixa del Tresor es vegi reduïda, s'estan establint controls extraordinaris.

Per tant, i en resum, l'IVA s'aplicarà també sobre els béns primaris no gravats fins ara (entre els quals es troben els aliments), la qual cosa suposa un increment dels índexs de preus al consum. La capacitat recaptatòria d'aquest impost pot resultar summament temptadora per a l'Estat i l'augment de les taxes d'aquest impost no seria estrany. El desigual pressupost de la Seguretat Social, cada vegada major desequilibri, és la via més fàcil de cobrir.

TIPUS DE TAXESLa D6 CEE atribueix a cada Estat la facultat de fixar el número i nivell de les taxes corresponents a aquest impost. En l'Estat espanyol s'han seleccionat tres tipus, un general del 12%, un altre reduït del 6% i el tercer alt del 33%. GENERAL 12%: Correspon a la majoria de les operacions, és a dir, a tots aquells béns que no tinguin un tipus reduït o alt, se'ls ha aplicat el tipus del 12%. REDUÏT 6%: Aquest tipus s'aplica a les següents operacions:

ALT 33%: Correspon a operacions posteriors.

|

EXCEPCIONSNormalment no estaran subjectes a l'IVA les següents activitats:

|

NOTES COMPTABLES

Amb l'entrada en vigor de l'IVA, s'han imposat a les empreses una sèrie d'obligacions, entre les quals es troben, a més dels llibres exigits pel Codi de Comerç, a l'hora d'expedir i lliurar les factures, les següents:

- Llibre de factures de clients

- Llibre de factures de proveïdors

- Lliuro registre de béns d'inversió

- Lliuro registre per a la liquidació de l'impost corresponent al cobrament de factures

- Llibre registro comptes corrents clients

- Lliuro registre de comptes corrents amb proveïdors.

A causa de l'IVA, la comptabilització de les relacions de l'empresa amb Hisenda requereix la creació de nous comptes i, per defecte, l'Institut de Planificació Comptable ha donat instruccions. Per tant, en el subgrup 47 del Pla General de Comptabilitat, corresponent a Entitats o Administracions Públiques, apareixen quatre nous comptes:

(473)Hisenda pública, IVA suportat

(474)Hisenda pública deutora per IVA

(478)Hisenda pública, IVA recaptat

(479)Hisenda pública creditora per IVA

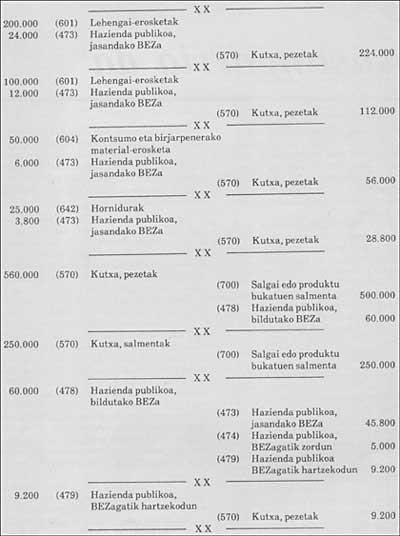

Veurem el moviment dels següents comptes seguint un exemple:

Suposem que a l'inici d'aquest exercici en la comptabilitat de l'empresa Hisenda pública tenia un crèdit de 5.000 pessetes amb l'empresa, i que les operacions realitzades per l'empresa en aquest exercici són les següents:

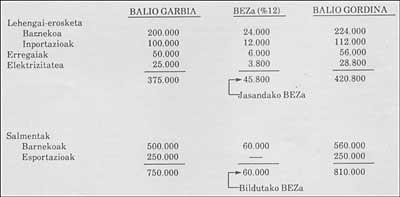

Compra matèries primeres, 200.000 pessetes dins de l'Estat i 100.000 pessetes fora, 50.000 per combustible i 25.000 per electricitat.

Ha venut productes en l'Estat, 500.000 pessetes, i exportat uns altres.

Tots aquests valors estan sense IVA.

Recollint les següents operacions en una taula:

A l'hora de realitzar els seients corresponents a aquestes operacions es procediria de la següent manera:

Gai honi buruzko eduki gehiago

Elhuyarrek garatutako teknologia