Impuesto sobre el Valor Añadido

1986/06/01 Jauregi, Mariaje - Elhuyar Fundazioa Iturria: Elhuyar aldizkaria

Esta reforma fiscal ha supuesto la desaparición de un conjunto de impuestos y tasas. Entre otros, los siguientes impuestos: Impuesto General sobre el Tráfico de Empresas (IMD), Impuesto de Lujo, Impuesto sobre Bebidas Refrescantes, Impuesto sobre el Uso del Teléfono e Impuesto de Compensación de Cargas Internas. Por otro lado, a partir de ahora habrá productos que hasta ahora no pagaban impuestos, como artículos primarios, libros, revistas, periódicos, cooperativas, viviendas de protección oficial, etc...

Motivos de la reforma fiscal

De acuerdo con el Tratado de Roma, todos los Estados miembros del EEE están obligados a aplicar un impuesto por el valor añadido en todas las fases del procedimiento productivo.

La Comisión de Finanzas y Tributos del EVE, creada en 1986, bajo la presidencia de Fritz Neumark, tras analizar las diferencias fiscales existentes entre los Estados miembros, presentó un informe. Este informe señalaba la necesidad de eliminar los impuestos multicuerpos acumulativos sobre las ventas, previendo en su lugar la introducción en el sistema tributario del Impuesto sobre el Valor Añadido. Desde entonces, es un tributo a aplicar en todos los Estados de la Comunidad, con el objetivo de garantizar la libre circulación de bienes y servicios entre todos los Estados de la CEE.

Sin embargo, no es un tributo exclusivo de la CEE. También está vigente en países como Suecia, Austria, Noruega, Argentina, Bolivia, Brasil, México, Perú, Israel, Senegal, Marruecos, etc.

Además de no impedir la libre concurrencia entre los Estados miembros, existe otro motivo para la aplicación de este impuesto. De nuevo, el EVE, al amparo del Tratado de Roma, tiene un presupuesto para su funcionamiento, y la fuente financiera más importante de este presupuesto es un porcentaje de la recaudación de los Estados por IVA. Se trata, por tanto, de asegurar un sistema que garantice el capítulo de ingresos del presupuesto europeo.

La aportación inicial de cada Estado no podía superar el 1% de la recaudación por este impuesto. El límite máximo de la tasa era del 1%, siendo el límite respetado en años anteriores. En 1979 la cuota fue del 0,78%, en 1981 del 0,89% y en 1983 del 0,99%. Pero este último año, concretamente en 1983, con esta cantidad no se cubrían los gastos y se empezó a mencionar la necesidad de revisar ese 1%. En consecuencia, el déficit del Presupuesto en 1984 elevó la cuota al 1,4%. Por lo tanto, el IVA tiene una importancia capital en la estructura presupuestaria de la CE y, sin duda, el peso del IVA en las finanzas de la Asociación va en aumento.

Hasta aquí serían la razón internacional de la reforma fiscal, pero también se mencionan otras razones a nivel estatal:

- Mientras que ETZO fomentaba la concentración vertical de las empresas, el IVA, tal y como se exige en todos los procesos de producción y distribución de bienes, cuanto mayor sea el número de fases existentes en el circuito de producción y distribución, mayor será la carga fiscal.Ser un estímulo para la inversión. A diferencia de lo que venía siendo hasta ahora, se puede deducir la carga tributaria soportada en la adquisición de los bienes de inversión. Este incremento en la recaudación se debe, por un lado, al hecho de que algunos de los productos que hasta ahora no pagaban van a ser gravados, por otro, al aumento de las tasas para la mayoría de los productos y, por último, a la necesidad de establecer controles estrictos para hacer frente a la estafa. Sin embargo, no estaría mal recordar algo sobre este punto: si se quiere ampliar la recaudación, hay otro impuesto: el impuesto sobre el patrimonio, que grava los capitales no productivos: Por otra parte, parece que este incremento recaudatorio se destinaría a financiar la seguridad social; la reducción de la cuota empresarial se compensaría por este impuesto. Esta última se relaciona con el motivo del punto tercero. Con la reducción de la cuota empresarial por seguridad social se reduce el coste de personal y se convierte en un factor importante para el fomento del empleo. (Creer después de verlo).

Operativa

El IVA es el impuesto general sobre el consumo que se exige por cualquier actividad empresarial, es decir, por la venta de bienes o la prestación de servicios. Por tanto, lo que hay que pagar en la compra y el impuesto que se cobra en la venta.

Cualquier empresa, profesional o artista, en la prestación de un servicio o en la entrega de bienes, está obligada por ley a pasar factura. En dicha factura deberá constar lo que se abona al vendedor más el IVA correspondiente, al igual que ocurría con el TUC. Lo mismo ocurrirá cuando el cliente emita la factura, que deberá diferenciar el importe de la misma del IVA correspondiente.

Cada trimestre deberá repartir el IVA de las facturas en dos pilas. En una parte el pago a los proveedores (y en las importaciones el pago en aduana) y en la otra el pago de los clientes. Si la diferencia entre lo recibido y lo pagado fuera positiva, esa cantidad sería la que tendríamos que ingresar en Hacienda, no tenemos que guardar las facturas, no tenemos más remedio que pagar el silencio. No obstante, procura que no te peguen, con la excusa de que están aprovechando la situación de subida de precios.

Los comerciantes, industriales, profesionales y artistas en general no tienen que poner pesetas desde su móvil para pagar el IVA. Su función es cobrar a sus clientes y de este modo, recuperan lo que han pagado al hacer sus compras. Hacienda y consumo. Por el contrario, si fuera negativo se trataría de un crédito con Hacienda y se deberá tener en cuenta en el mes siguiente. Si en el trimestre siguiente volviera a salir la diferencia negativa, lo haría en el trimestre siguiente, y si al final del año tuviera una diferencia a su favor, podría pedir a Hacienda la devolución del dinero.

¡Eso sí! para acreditar estos cobros y pagos es absolutamente necesario guardar todas las facturas. Bueno, por lo menos las empresas sí, porque son simples intermediarios entre los consumidores.

Se trata de un tributo de carácter general, con dos vertientes: por un lado, grava todas las operaciones profesionales o empresariales realizadas en el Estado español (incluidas las importaciones), independientemente del sector económico (producción, comercio y servicios), y por otro, se aplica en todas las fases de los procesos de producción y distribución de bienes y servicios.

Con el IVA, todos los que hasta ahora pagaban por decúbito y lujo, y además lo pagarán los comerciantes minoristas y todos los profesionales.

Problemas IVA

Los problemas que plantea la aplicación de este impuesto y, por tanto, los que deben tenerse en cuenta serían, entre otros, los precios, la crisis y la estafa.

Los precios tienden a incrementarse a la entrada en vigor de este impuesto. Los empresarios ven tipos más altos en las facturas de los proveedores, y sin tener en cuenta que las cuotas soportadas son deducibles y, al igual que con el TUB, tomando como coste fiscal, aplican incrementos injustificables a sus productos.

Sin hacer caso a la referencia de las funciones de precio y coste, se aprovechan de la excusa de tipos más altos para aumentar los precios sin motivos económicos.

Algunos productos que anteriormente estaban exentos, ahora tienen que pagar el IVA y esta nueva carga fiscal hace subir los precios de estos nuevos productos, lo que reduce la capacidad adquisitiva de los trabajadores, exigiendo por motivos puramente lógicos una subida salarial, y este incremento de coste, un incremento de precio.

En cuanto a los precios, ya hemos oído muchas veces que van a subir con el establecimiento de IVA. Aunque conocer el incremento que sufrirá el índice de precios al consumo sea un juego de invención, se puede adivinar diciendo que esto ocurrirá. El Gobierno y el Fondo Monetario Internacional han afirmado, por lo tanto, que por la aplicación de este impuesto este índice no debería crecer, pero, por si acaso, el Gobierno ha estimado en sus previsiones que el incremento que se producirá por este motivo se situará entre el 1'5-2%. Por otro lado, el incremento de precios del último mes de enero ha sido del 3%. Siguiendo este camino, pensad en cómo se incrementará el nivel de inflación de este año.

La subida de precios corrobora los hechos ocurridos en otros Estados del EEE. De hecho, Italia, Dinamarca, Gran Bretaña, etc. Los consumidores finales sufrieron unas subidas de precios espectaculares cuando se estableció este impuesto.

En este sentido cabe destacar el caso en el que a finales de los años 70 se mencionó la tasa que afectaría al coste de la carne en el Estado español. Esta tasa no fue finalmente aplicada, pero la sospecha hizo que los precios aumentaran y luego no disminuyeran.

En cuanto a la crisis, se puede decir que si suben los precios, la demanda disminuye, por lo que la producción y la inversión tenderán a la misma.

Hay que señalar, por otra parte, que este impuesto favorece la capitalización empresarial frente al empleo de mano de obra, ya que el impuesto soportado en la adquisición de bienes de equipo puede ser deducido en su totalidad.

Por último, y dado que la implantación del IVA supone un riesgo de estafa, para evitar que la caja del Tesoro se vea reducida, se están estableciendo controles extraordinarios.

Por lo tanto, y en resumen, el IVA se aplicará también sobre los bienes primarios no gravados hasta ahora (entre los que se encuentran los alimentos), lo que supone un incremento de los índices de precios al consumo. La capacidad recaudatoria de este impuesto puede resultar sumamente tentadora para el Estado y el aumento de las tasas de este impuesto no sería raro. El desigual presupuesto de la Seguridad Social, cada vez mayor desequilibrio, es la vía más fácil de cubrir.

TIPOS DE TASASLa D6 CEE atribuye a cada Estado la facultad de fijar el número y nivel de las tasas correspondientes a este impuesto. En el Estado español se han seleccionado tres tipos, uno general del 12%, otro reducido del 6% y el tercero alto del 33%. GENERAL 12%: Corresponde a la mayoría de las operaciones, es decir, a todos aquellos bienes que no tengan un tipo reducido o alto, se les ha aplicado el tipo del 12%. REDUCIDO 6%: Este tipo se aplica a las siguientes operaciones:

ALTO 33%: Corresponde a operaciones posteriores.

|

EXCEPCIONESNormalmente no estarán sujetas al IVA las siguientes actividades:

|

NOTAS CONTABLES

Con la entrada en vigor del IVA, se han impuesto a las empresas una serie de obligaciones, entre las que se encuentran, además de los libros exigidos por el Código de Comercio, a la hora de expedir y entregar las facturas, las siguientes:

- Libro de facturas de clientes

- Libro de facturas de proveedores

- Libro registro de bienes de inversión

- Libro registro para la liquidación del impuesto correspondiente al cobro de facturas

- Libro registro cuentas corrientes clientes

- Libro registro de cuentas corrientes con proveedores.

Debido al IVA, la contabilización de las relaciones de la empresa con Hacienda requiere la creación de nuevas cuentas y, por defecto, el Instituto de Planificación Contable ha dado instrucciones. Por tanto, en el subgrupo 47 del Plan General de Contabilidad, correspondiente a Entidades o Administraciones Públicas, aparecen cuatro nuevas cuentas:

(473)Hacienda pública, IVA soportado

(474)Hacienda pública deudora por IVA

(478)Hacienda pública, IVA recaudado

(479)Hacienda pública acreedora por IVA

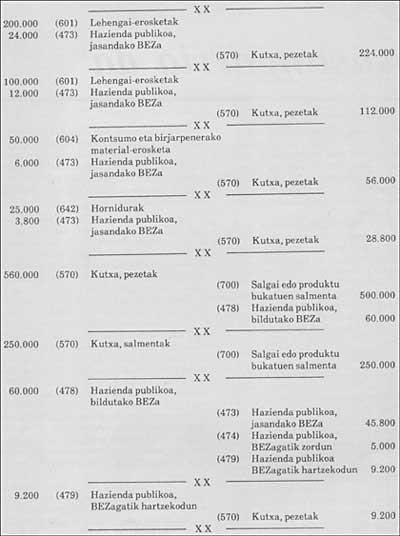

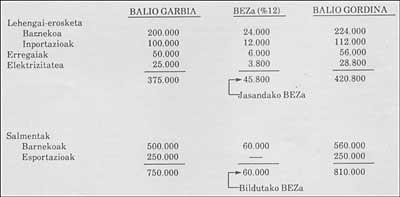

Veremos el movimiento de las siguientes cuentas siguiendo un ejemplo:

Supongamos que al inicio de este ejercicio en la contabilidad de la empresa Hacienda pública tenía un crédito de 5.000 pesetas con la empresa, y que las operaciones realizadas por la empresa en este ejercicio son las siguientes:

Compra materias primas, 200.000 pesetas dentro del Estado y 100.000 pesetas fuera, 50.000 por combustible y 25.000 por electricidad.

Ha vendido productos en el Estado, 500.000 pesetas, y exportado otros.

Todos estos valores están sin IVA.

Recogiendo las siguientes operaciones en una tabla:

A la hora de realizar los asientos correspondientes a estas operaciones se procedería de la siguiente manera:

Gai honi buruzko eduki gehiago

Elhuyarrek garatutako teknologia